招商宏观 | 距离降息还有多远?——美联储5月FOMC点评

文 | 招商宏观张静静团队

核心观点

维持我们在3月FOMC点评中的判断,加息止步于春季;除非数据过于强劲,否则本次加息将是最后一次加息。此外,预计美联储Q3给出结束缩表时间表、年底降息、明年开启QE5。市场预计9月降息,大概率存在预期差,进而短期内美债、美股均有调整压力,但或即将跌破100。中期看,10Y美债收益率年内低点或在3%下方但停留时间或有限,美股再度大幅调整后即可看多。

如期加息25BP,市场给出了较为激进的预期:1)美联储宣布加息25BP,维持950亿美元/月缩表计划,符合市场预期。2)新冠疫情对于美国通胀乃至货币政策的影响或已落下帷幕。3)市场预期6月暂停加息、Q3转为降息。议息会议后,7月降息概率升至39.9%、若7月维持不变则9月降息概率升至77.8%。

通胀和就业暂难达到结束加息的条件,但联储也并不刻舟求剑;产出缺口表明从年度级别看,今明两年美联储将转向降息。1)80年代以来,美联储有三次在失业率尚未回升的情形下开始降息:1989年6月、1995年7月以及1998年9月,甚至1989年降息时通胀还在攀升。疫后就业与通胀都发生了系统性变化,美联储并不会刻舟求剑。2)OECD预计2023-2024年美国产出缺口转负,而美联储货币政策基本与产出缺口呈现年度同步特征。

3月以来美联储已为结束加息铺路:矛盾切换。通常而言,议息会议上的高频词就是美联储关注的重点,也是美联储希望外界关注的核心矛盾。3月议息会议上,会议声明以及鲍威尔讲话显著减少了关于(高)通胀的描述,而是将重点切换到银行业风险上。此外,美联储的操作直接影响了该事件的发酵节奏并最终达到三点效果:1)并未酿成巨大的流动性危机并倒逼美联储降息;2)信用持续收紧打压总需求的力量进一步显现,相当于更多次加息;3)刚好在两次议息会议(3月、5月)前夕银行业风险被推至风口浪尖。

美联储政策前瞻:年底降息,明年QE5。1)3点理由表明本次加息有望是最后一次:首先,3月议息会议点阵图有过暗示,而本次议息会议亦删去了3月暗示未来继续加息的表述。第二,鲍威尔亦承认对于暂停加息有所讨论,但严谨起见将在6月给出明确结论。第三,产出缺口转负预计年底有望降息,而3月以来矛盾切换表明信用收缩背景下加息止步于此的概率极大。当然,若4-5月数据极其强劲,那么6月仍有加息可能。2)何时降息?目前,市场预计9月开始降息,这种预判过于激进了,我们预计降息将在Q4实施,甚至12月的概率更高。3)预计美联储或将在明年实施QE5,但与QE3类似,此轮QE的直接目标并非压低美债收益率,因此QE的结果未必推升各类资产价格。

各类资产计入了怎样的预期?1)经济衰退虽迟必至,这也是市场预计9月降息的基本面依据。2)中长端美债已经较为充分地计入了结束加息甚至转向降息的预期,短期存在调整压力,经济确认衰退后10年期美债收益率有望降至3%下方但停留时间有限。3)美股仍暂无吸引力,若再度大幅调整随后可安稳看多。4)会议声明表明美联储认为疫情影响已经正式落幕,避险需求反转之下,美元指数正在跌破100的路上,计价资产吸引力将再度显现。

正文

一、如期加息25BP,市场预期6月暂停加息、Q3转为降息

美联储宣布加息25BP,维持950亿美元/月缩表计划,符合市场预期。美联储发布5月议息会议声明,上调联邦基金目标利率25BP至5.00%-5.25%区间,并表示维持减持600亿美元/月美债和350亿美元/月MBS的缩表节奏不变。

新冠疫情对于美国通胀乃至货币政策的影响或已落下帷幕。与此前相比,本次议息会议声明中美联储删除了“公共卫生”的相关表述,说明疫情引发的供需失衡等因素对于美国通胀乃至货币政策的影响或已(基本)结束。

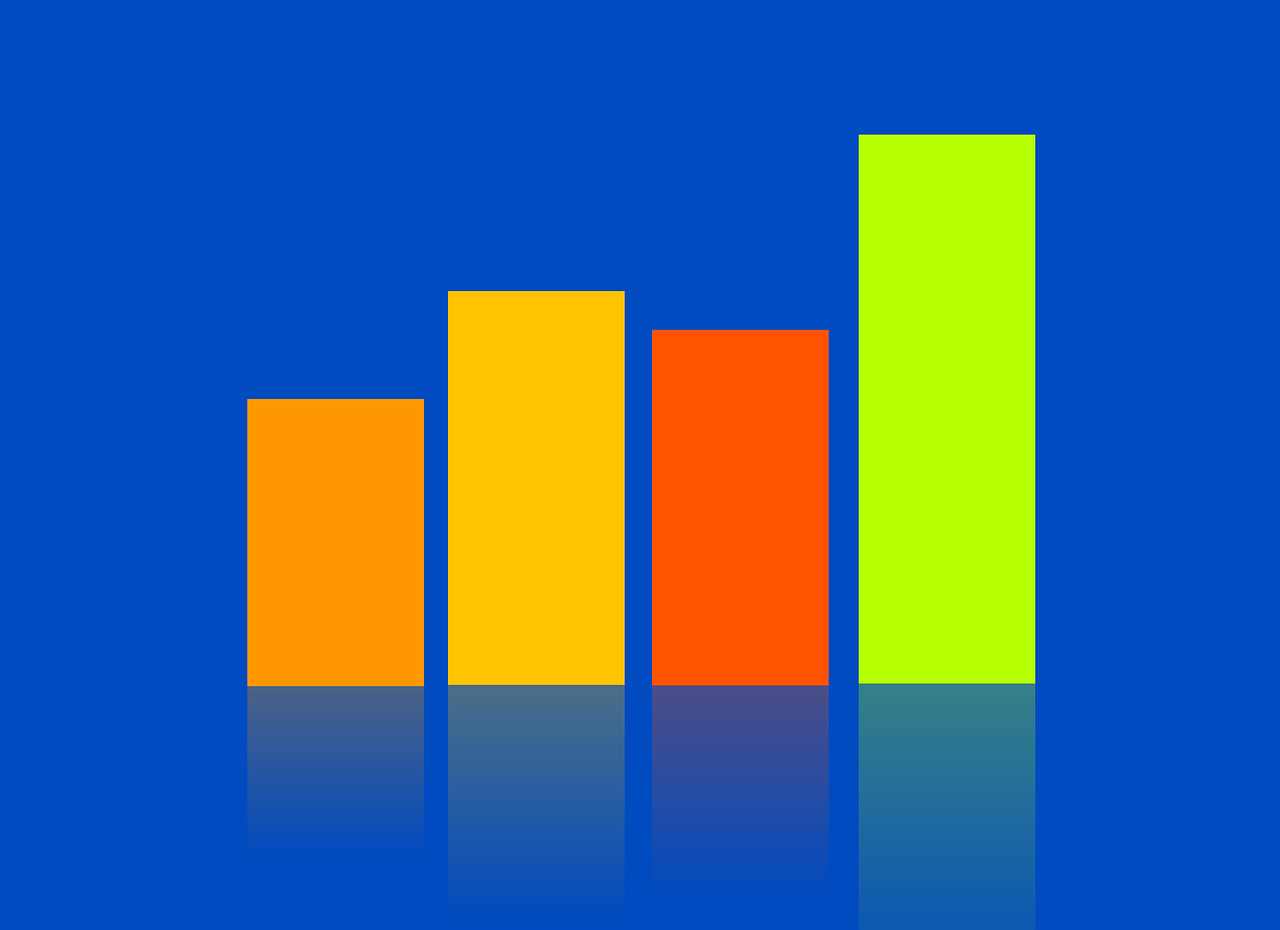

市场预期6月暂停加息、Q3转为降息。如表1所示,在议息会议前夕,市场几乎一致认为6月暂停加息,而9月降息的概率已经高达75.1%。议息会议后,市场进一步预测6月暂停加息、7月降息概率升至39.9%、若7月维持不变则9月降息概率升至77.8%。

二、就业韧性并非结束加息的绝对障碍,产出缺口预示年内有望降息

(一)通胀和就业暂难达到结束加息的条件,但联储也并不刻舟求剑

在快速加息之下,去年美国房价与股市调整、科技企业大规模裁员,近期银行业与商业地产相继暴雷,均为打压通胀奠定了基础。即便如此,2%仍是年内核心PCE同比遥不可及的数字。此外,职位空缺数高位回落,但美国就业供需仍紧俏。好消息是,在移民与阳康体力恢复共振之下,美国劳动力供给已经回升,进而时薪增速放缓乃至通胀脱离高位是相对确定的。但续请失业金人数尚未持续、大幅走高,表明距离失业率持续回升仍有数月之遥。

我们在此前的报告中提到过,就业与通胀双目标之下,只要就业数据恶化,在通胀水平仍不低的情况下,美联储仍可结束加息甚至转向降息。但目前看,就业恶化难以马上兑现。尽管Q1美国实际GDP环比折年率仅为1.1%,但库存拖累较重,个人消费尚可;议息会议前夕公布的小非农(ADP,新增就业29.6万人,前值14.5万人)数据以及4月非制造业PMI(51.9,前值51.2)也都说明就业与经济均尚有韧性。

但80年代以来,美联储有三次在失业率尚未回升的情形下开始降息:1989年6月、1995年7月以及1998年9月,甚至1989年降息时通胀还在攀升。可以判断的是这三次降息与经济转弱或者外部扰动等因素有关,具体不展开。此外,70年代以来随着美国经济结构的变化,美联储的政策锚也有过数次调整。换言之,美联储并不会纯粹的刻舟求剑。正如我们在此前报告中指出的,疫后就业与通胀都发生了系统性变化,甚至下一轮经济周期中美联储大概率将上调通胀目标。但就当下而言,我们可以改用中长期框架解决短期矛盾:利用产出缺口与货币政策的关系。

(二)产出缺口表明从年度级别看,今明两年美联储将转向降息

除上世纪70年代外,美联储货币政策基本与产出缺口呈现年度同步特征。根据OECD的估计,2023-2024年美国产出缺口转负,从年度级别看今明两年美联储转向降息概率极高,除非该预测出现趋势错误。此外,尽管70年代美联储不顾产出缺口回落而继续为打压通胀加息,但与彼时相比有两点不同:1)当时美国出现了高达两位数的恶性通胀,目前通胀已降温;2)彼时美国政府杠杆率处于历史极低水平,目前则处于历史极高水平,继续加息财政吃不消。

三、3月以来美联储已为结束加息铺路:矛盾切换

我们在3月议息会议点评中提出2021-2022-2023年美联储的核心矛盾分别是:财政、通胀、财政。财政高压之下,今年的美联储一直在等待转向时机。与上世纪70年代低政府杠杆率(不到35%)环境不同,目前美国国债占GDP的比重超过120%。我们估计今年美国经济能承受的最高利率水平大约也就在4%(10Y美债收益率全年均值上限),否则存在主权信用风险。6月即将迎来债务上限考验,若共和党不能立马妥协,那么美联储需要做的就将更多。

事实上,美联储自3月起就已开始为结束加息铺路。通常而言,议息会议上的高频词就是美联储关注的重点,也是美联储希望外界关注的核心矛盾。3月议息会议上,会议声明以及鲍威尔讲话显著减少了关于(高)通胀的描述,而是将重点切换到银行业风险上,说明3月FOMC已经为结束加息拉开序幕。银行业风险暴露后,美联储的操作直接影响了该事件的发酵节奏。

2月14日鲍威尔在演讲中告知了硅谷银行以及其他银行正在经历利率上升风险,但3月初SVB出现流动性危机后美联储并未第一时间出手而是在其宣布破产后才通过银行定期融资计划(BTFP)稳定市场流动性。3月最后两周随着银行业信贷收缩,BTFP规模也大幅扩张,但4月初风波暂缓后BTFP规模也开始下降直至5月FOMC前夕地方银行风波再起。也就是说,上述操作的结果是:1)并未酿成巨大的流动性危机并倒逼美联储降息;2)信用持续收紧打压总需求的力量进一步显现,相当于更多次加息;3)刚好在两次议息会议(3月、5月)前夕银行业风险被推至风口浪尖。

四、美联储政策前瞻:年底降息,明年QE5

3点理由表明本次加息有望是最后一次,除非4-5月各项数据均大超预期。我们维持3月议息会议点评的判断:美联储加息止于春季,Q2转鸽结束加息,有三点理由:1)3月议息会议的点阵图表明多数美联储官员认为5.00%-5.25%是年内加息终点。与此同时,本次议息会议删去了3月暗示未来继续加息的表述(委员会预期一些额外的政策紧缩可能是适当的)。2)鲍威尔亦承认对于暂停加息有所讨论,但严谨起见将在6月给出明确结论。结合2018年的经验看,最后一次加息靴子落地之际,美联储并不会给出明确信号,直至随后的议息会议纪要甚至下一次议息会议市场答案才能揭晓。3)基于前文所述,基于产出缺口转负预计年底有望降息、基于3月以来矛盾切换以及信用收缩对于总需求以及通胀的影响,那么加息止步于此的概率极大。

当然,若4-5月就业数据极其强劲、通胀数据反弹、信用风险完全消退、ISM非制造业PMI继续回升,那么6月FOMC仍有加息25BP的可能,但我们认为这一概率较低。

关于何时开始降息?目前,市场预计9月开始降息,这种预判过于激进了,我们预计降息将在Q4实施,甚至12月的概率更高。2018年-2019年美联储政策节奏是:2018年12月最后一次加息→2019年1月美联储暗示加息已结束→2019年3月议息会议宣布当年8月结束缩表→2019年6月鲍威尔讲话暗示宽松→2019年7月降息→2019年8月结束缩表→2019年10月有机扩表。结束紧缩后才是时候考虑何时宽松,若本次是最后一次加息,那么Q3美联储有望宣布结束缩表的时点,随后考虑何时降息才更符合逻辑。此外,90年代以来美联储自结束加息到开始降息最快的一次发生在1995年,时隔5个月,因此,除非银行业风险失控或出现黑天鹅事件否则4个月之内转向降息的概率并不高。

再谈明年或将迎来第五轮QE的逻辑及影响。我们在3月议息会议点评以及4月初报告《站在人民币国际化的起点》中都曾指出,明年QE5的概率极高。2012年9月美联储在经济复苏前景已然明朗的背景下执意推动QE3的主因是美国国债供给量居高不下,但非美央行增持美债触及瓶颈,美联储需要再次亲自下场买债平衡供求。疫后非美央行持有美债占比锐减,近两年很多新兴国家在地缘等因素下选择减持美债,增加了美债收益率的上行风险。我们预计美联储或将在明年效仿2012年再次扩表实施QE5,但与彼时类似,此轮QE的直接目标并非压低美债收益率,因此QE的结果未必推升各类资产价格。假若未来1-2年美国经济由放缓(衰退)转向回暖,则10年期美债收益率亦将走出V型,QE5对其影响有限。

五、各类资产计入了怎样的预期?

首先,经济衰退虽迟必至,这也是市场预计9月降息的基本面依据。我们在此前的报告多次提到,70年代以来历次美国企业综合平均成本指数自高位快速回落就预示着美国经济即将衰退。去年Q2衰退信号已经发出,但至今美国经济仍有韧性,但结合前文来看,我们认为以失业率持续回升为标志的经济衰退虽迟必至。这是我们预计Q3给出结束缩表时间表、年底降息的前提,大概也算是市场判断9月开始美联储将开启降息周期的基本面依据。

第二,中长端美债已经较为充分地计入了结束加息甚至转向降息的预期,预计10年期美债收益率年内低点或在3%下方但停留时间有限。如图6所示,3月银行业风险后2年期美债收益率下降了约100BP、10年期美债收益率下降了约60BP,基本消化了结束加息、年内降息的预期。因此,短期内美债收益率下降空间有限,甚至可能小幅反弹。当然,2年期美债收益率更多反映基准利率前景,一旦开始降息,2Y美债收益率将继续走低,预计今年Q4到明年中仍有超过100BP的降幅。就10年期美债收益率而言,更多地反映经济因素以及美联储数量型货币政策工具影响,由于可预见的QE5意不在打压美债收益率,进而唯有经济增速更大降幅才能引发10年期美债收益率进一步走低。基于我们对于美国经济的看法,未来数月发生衰退(失业率持续回升)、CPI同比进一步回落,因此10年期美债收益率年内仍有望进一步走低至3%下方,但预计停留时间有限。

第三,美股仍暂无吸引力,若再度大幅调整随后可安稳看多。我们此前对美股有过两点判断:一是从政治周期角度看,美国总统执政的第三、四年美股年度均能收涨(80年代以来唯有2011年收平),因此今年全年看美股不至于收跌;二是由于风险溢价过低,经济衰退前景下仍存最后一跌的可能,我们认为5-6月或处于这一节奏上。基于这两点判断,我们认为短期内美股仍无吸引力,甚至存在较大的下行风险,但若Q2-Q3出现较大幅度的回撤,随后反而可以安稳看多。

第四,美元指数正在跌破100的路上,人民币计价资产吸引力将再度显现。尽管加息临近结束,但3-4月有太多的扰动因素令美元仍显坚挺,比如:银行业风险之下市场对于美元流动性的需求、日本央行新任行长表示暂无意结束负利率及YCC政策等。但正如我们在4月22日报告《为什么人民币汇率“不动”了?》中指出的基于短、中、长期逻辑,预计美元指数即将跌破100。短期逻辑:在3-4月的上述干扰下,美元反而尚未充分计入美联储政策转向预期;中期逻辑:疫情避险推动美元升破100,疫情“结束”美元丧失避险功能;长期逻辑:去美元化显著打压了离岸美元需求,削弱美元“价值”。一旦美元指数跌破100,人民币汇率将重现升值并有望在年内触及6.3-6.5区间,这一过程也将给人民币计价资产带来更多吸引力。

风险提示:

美国经济与通胀形势超预期,欧美银行业风险超预期,美联储货币政策超预期。

转载请注明来自石家庄天鲲化工设备有限公司 ,本文标题:《招商宏观:预计美联储年底降息、明年开启QE5,美元指数或即将跌破100》

还没有评论,来说两句吧...